Phân tích chuỗi Giá trị ngành Ngân Hàng Việt Nam

Trong cấu trúc của nền kinh tế, hệ thống ngân hàng được ví như "mạch máu" – nơi điều tiết và dẫn vốn đến mọi ngõ ngách của sản xuất và tiêu dùng. Đối với thị trường chứng khoán Việt Nam, nhóm ngân hàng luôn giữ vị thế độc tôn với tỷ trọng vốn hóa chiếm khoảng 40% toàn thị trường. Do đó, việc thấu hiểu chuỗi giá trị ngành ngân hàng không chỉ giúp nhà đầu tư đánh giá đúng sức khỏe doanh nghiệp mà còn là kim chỉ nam để lựa chọn những cổ phiếu có khả năng tăng trưởng bền vững.

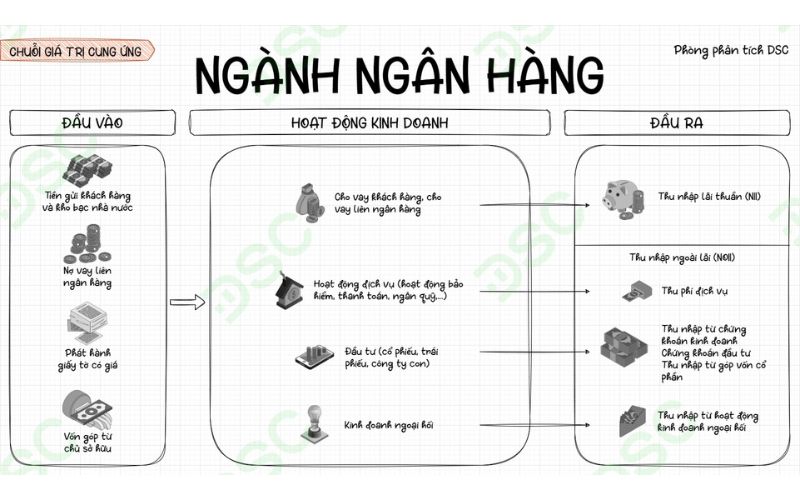

Theo mô hình phân tích của DSC, chuỗi giá trị này mô tả hành trình từ lúc huy động các nguồn lực tài chính cho đến khi chuyển hóa chúng thành các dòng thu nhập và lợi nhuận cho cổ đông.

Chuỗi giá trị ngành ngân hàng Việt Nam

Chuỗi giá trị của một ngân hàng hiện đại không còn chỉ gói gọn trong việc "vay rẻ, cho vay đắt" mà đã trở thành một hệ sinh thái dịch vụ tài chính đa dạng. Quy trình này có thể chia làm 3 giai đoạn then chốt: Đầu vào, Vận hành và Đầu ra.

Đầu vào (Input): Huy động nguồn vốn

Nguồn vốn chính là "nguyên liệu" đầu tiên và quan trọng nhất để một ngân hàng bắt đầu quy trình kinh doanh. Hiệu quả của khâu này được đo lường qua Chỉ số chi phí vốn (COF - Cost of Funds). Ngân hàng nào có COF càng thấp thì lợi thế cạnh tranh trên thị trường càng lớn.

- Tiền gửi khách hàng và Kho bạc Nhà nước: Đây là nguồn vốn ổn định và chiếm tỷ trọng lớn nhất. Trong đó, tỷ lệ tiền gửi không kỳ hạn (CASA) là biến số được quan tâm hàng đầu. Ngân hàng có tỷ lệ CASA cao sẽ tận dụng được nguồn vốn giá rẻ, từ đó tối ưu hóa biên lợi nhuận.

- Vốn vay liên ngân hàng: Đây là kênh giúp các tổ chức tín dụng vay mượn lẫn nhau để điều tiết thanh khoản trong ngắn hạn.

- Phát hành giấy tờ có giá: Các loại trái phiếu ngân hàng hay chứng chỉ tiền gửi giúp ngân hàng huy động được nguồn vốn trung và dài hạn để đáp ứng các tiêu chuẩn về an toàn vốn.

- Vốn tự có (Equity): Nền tảng vốn góp từ chủ sở hữu giúp ngân hàng gia tăng bộ đệm tài chính và đáp ứng các chuẩn mực quốc tế khắt khe như Basel II và Basel III.

Hoạt động kinh doanh (Business Activities)

Giai đoạn này ngân hàng đóng vai trò là một "nhà máy xử lý tài chính", sử dụng nguồn vốn huy động được để phân bổ vào các mảng nghiệp vụ nhằm tạo ra giá trị thặng dư.

- Hoạt động Tín dụng: Đây là nghiệp vụ cốt lõi, bao gồm cho vay khách hàng cá nhân (mua nhà, mua xe, tiêu dùng) và khách hàng doanh nghiệp (vốn lưu động, đầu tư dự án).

- Hoạt động Dịch vụ: Bao gồm các dịch vụ thanh toán, quản lý tiền tệ và mảng bán chéo bảo hiểm (Bancassurance). Đây là nguồn thu nhập ổn định và ít rủi ro hơn so với hoạt động tín dụng.

- Hoạt động Đầu tư: Ngân hàng sử dụng vốn để đầu tư vào trái phiếu Chính phủ (tính thanh khoản cao) hoặc trái phiếu doanh nghiệp và góp vốn vào các công ty con để đa dạng hóa hệ sinh thái.

- Kinh doanh ngoại hối: Tận dụng sự biến động của tỷ giá và nhu cầu mua bán ngoại tệ của các doanh nghiệp xuất nhập khẩu để tạo ra lợi nhuận.

Đầu ra (Output): Cơ cấu lợi nhuận và Giá trị tạo ra

Kết quả của chuỗi giá trị được thể hiện rõ nét trên báo cáo kết quả kinh doanh thông qua cơ cấu lợi nhuận. Lợi nhuận của ngân hàng hiện nay đến từ hai "trụ cột" chính:

- Thu nhập lãi thuần (NII): Đây là chênh lệch giữa lãi thu từ cho vay và lãi trả cho người gửi tiền. Hiệu quả của mảng này được đo lường bằng biên lãi ròng (NIM). Thông thường, NII đóng góp từ 75-80% tổng thu nhập của các ngân hàng tại Việt Nam.

- Thu nhập ngoài lãi (NOII): Bao gồm thu phí dịch vụ, lãi từ kinh doanh ngoại hối và đầu tư chứng khoán. Việc gia tăng tỷ trọng NOII là xu hướng tất yếu giúp ngân hàng giảm bớt sự phụ thuộc vào tăng trưởng tín dụng và rủi ro nợ xấu.

Các yếu tố thúc đẩy hiệu quả trong chuỗi giá trị

Để tối ưu hóa chuỗi giá trị và duy trì đà tăng trưởng, các ngân hàng hàng đầu tại Việt Nam đang tập trung vào 4 yếu tố then chốt:

- Kiểm soát chất lượng tài sản: Duy trì tỷ lệ nợ xấu (NPL) ở mức thấp và xây dựng bộ đệm dự phòng bao nợ xấu (LLR) vững chắc. Điều này giúp ngân hàng tránh được các cú sốc tài chính và bảo vệ lợi nhuận trong tương lai.

- Tối ưu hóa chi phí vận hành (CIR): Việc giảm tỷ lệ chi phí trên thu nhập thông qua tinh giản bộ máy và tự động hóa quy trình giúp nâng cao hiệu quả hoạt động rõ rệt.

- Chuyển đổi số và AI: Ứng dụng trí tuệ nhân tạo vào quy trình định danh khách hàng (eKYC) và phê duyệt khoản vay tự động giúp ngân hàng tiếp cận khách hàng nhanh hơn với chi phí thấp hơn.

- Quản trị theo chuẩn quốc tế: Việc nâng cấp hệ thống quản trị rủi ro theo Basel III không chỉ giúp tăng khả năng chống chịu vĩ mô mà còn là "điểm cộng" lớn để thu hút dòng vốn ngoại.

>> Xem thêm:

Kết luận

Khi phân tích chuỗi giá trị để tìm kiếm cơ hội đầu tư, DSC khuyến nghị nhà đầu tư nên tập trung vào các ngân hàng hội tụ đủ 4 yếu tố: Một là sở hữu nền tảng CASA tốt để giữ giá vốn rẻ. Hai là có chất lượng tài sản sạch, tỷ lệ bao phủ nợ xấu cao. Ba là những ngân hàng tiên phong trong chuyển đổi số để tối ưu hóa vận hành. Cuối cùng là các mã có định giá P/B hấp dẫn so với trung bình lịch sử trong bối cảnh lợi nhuận vẫn tăng trưởng bền vững.

18131 lượt xem

18131 lượt xem

11671 lượt xem

11671 lượt xem

11482 lượt xem

11482 lượt xem

10507 lượt xem

10507 lượt xem

9198 lượt xem

9198 lượt xem

7977 lượt xem

7977 lượt xem

7877 lượt xem

7877 lượt xem

7762 lượt xem

7762 lượt xem

7112 lượt xem

7112 lượt xem

6635 lượt xem

6635 lượt xem